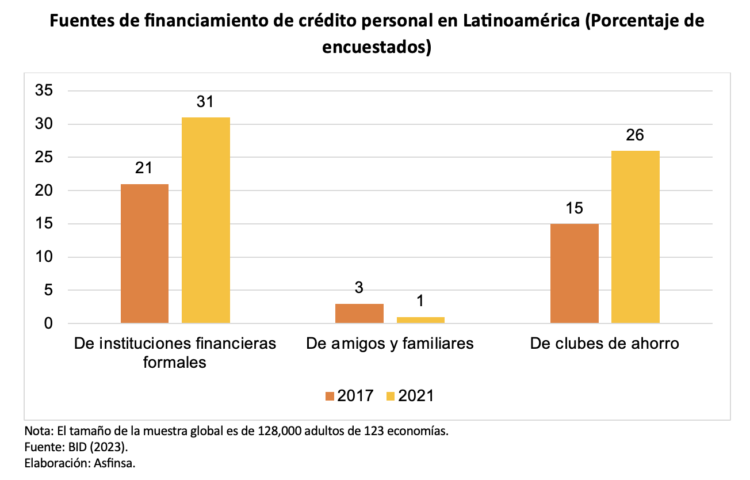

La pandemia produjo cambios tanto en la economía como en la conducta de las personas. De acuerdo al reporte “The Global Findex Database 2021”, las instituciones financieras formales presentan un mayor protagonismo en el financiamiento de personas en Latinoamérica.

De manera global, la situación económica de la población en Latinoamérica ha incentivado que más personas adquieran financiamiento a través de instituciones formales, pasando de un 21% en 2017 a un 31% en el 2021. Una segunda alternativa son los clubes de ahorros, o juntas, cuyo porcentaje de participantes se incrementó de 15% a 26% en el período 2017-2021.

En relación a las instituciones formales, éstas se volvieron más atractivas durante el 2021 debido a los bajos intereses que otorgaba en el mercado. En dicho año, las economías de la región necesitaban, con urgencia, dinamizar el consumo.

Los clubes de ahorro también se convirtieron en una fuente de financiamiento popular en esa época. Ante la incertidumbre generada por la COVID-19, algunas personas perdieron confianza en el sistema financiero, por lo cual prefirieron este canal de financiamiento personal.

Lo peculiar en este análisis es la reducción del financiamiento de amigos y familiares; sin embargo, esta situación posee una lógica que se desprende de las otras dos fuentes de préstamos. Al presentarse una mayor oportunidad de financiamiento en instituciones financieras o clubes de ahorro, sumado a una menor capacidad de prestar por parte de gente cercana, las personas optan por aquellos canales que les dan un mayor beneficio financiero.

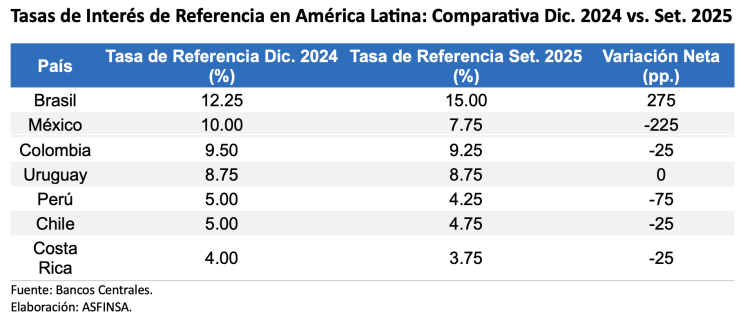

En el 2022 y 2023, esta tendencia de préstamos formales podría estar en peligro. Con tasas de interés más altas de lo habitual, los beneficios de los préstamos se reducirán considerablemente para los latinoamericanos. A pesar de que siguen siendo mejores que las opciones informales, muchas personas buscarán otras alternativas debido al alto costo financiero, lo que, podría incentivar el financiamiento informal